Esse plano pode ser interessante para a gestão tributária de vários tipos de pro?ssionais, tais como funcionários de empresas privadas, de economia mista ou de órgãos públicos, além de pro?ssionais liberais de qualquer área, bem como sócios, proprietários de empresas, rentistas que recebam aluguéis, aposentados, pensionistas, e até mesmo por recebedores de pensão alimentícia, desde que enquadrados no modelo mencionado no parágrafo anterior.

Assim sendo, respeitados os quesitos mencionados no primeiro parágrafo deste subitem, a pessoa física poderá depositar até 12% do rendimento tributável bruto, reduzindo esse montante do total de rendimento tributável no ano-calendário em que efetuar o depósito, o qual pode ser feito mensalmente, em um único depósito anual ou ainda em alguns depósitos avulsos durante o ano.

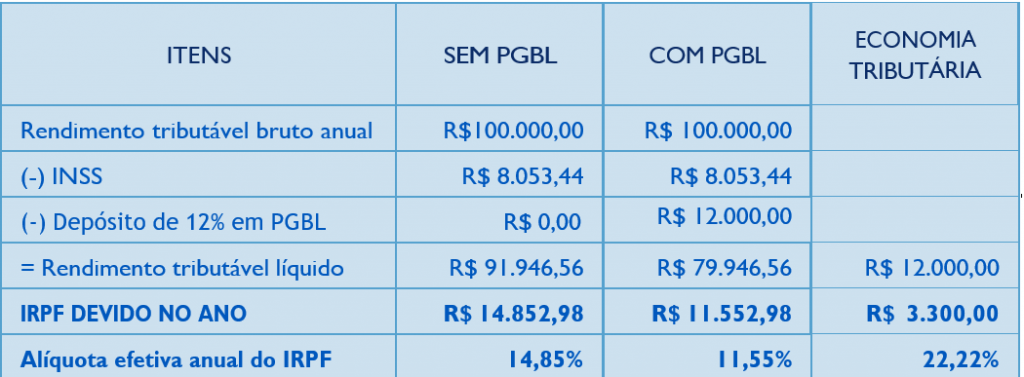

Supondo-se, então, um rendimento tributável bruto anual de R$ 100.000,00, que compreenda, por exemplo, salários e aluguéis, a seguinte situação se apresentaria, tendo a pessoa efetuado ou não depósitos em um plano PGBL de previdência privada:

A partir dos dados acima demonstrados, nota-se que uma pessoa com rendimento tributável bruto anual de R$ 100.000,00 que depositar 12% desse valor – limite máximo de benefício em um plano PGBL de previdência privada – poderá gerar uma redução de

3.30 pontos percentuais na alíquota efetiva do IRPF devido, o que signi?ca uma diminuição de 22,22% nos encargos ?scais de IRPF dessa pessoa, no ano-calendário em que efetuou os respectivos depósitos.

No momento do resgate de um plano PGBL da previdência privada, a diferença em relação ao resgate de um plano VGBL é que, enquanto neste somente é tributado o rendimento obtido, no plano PGBL a tributação incide sobre o total da retirada ou retiradas, englobando tanto os valores aplicados quanto os rendimentos obtidos, uma vez que, quando foram efetuados os depósitos, estes foram deduzidos do rendimento tributável total.

Como mencionado anteriormente, a tributação no resgate de qualquer dos planos, PGBL ou VGBL, pode ocorrer de duas maneiras – progressiva ou regressiva –, conforme opção no momento de contratação do plano. No caso da tributação progressiva, será a mesma adotada na tabela anual do IRPF, havendo no momento do resgate a retenção na fonte de IRRF com a alíquota de 15%.

Posteriormente, o declarante deverá incluir nos rendimentos tributáveis da Declaração do Imposto de Renda da Pessoa Física anual o montante bruto do resgate, se o plano for PGBL, ou o valor dos rendimentos resgatados se for um plano VGBL, descontando do IRPF a pagar o valor do IRRF de 15% retido no momento do resgate.

Dessa forma, na realidade, o benefício ?scal que a pessoa obteve com o tipo de aplicação em plano PGBL com tributação progressiva foi um mero diferimento do momento da tributação, passando do ano do depósito para o ano dos resgates. Porém, no caso da opção pela tributação regressiva, temos um benefício ?scal signi?cativo, mesmo considerando que o IRPF incidirá tanto sobre os valores depositados quanto sobre os rendimentos obtidos. Essa tributação regressiva constitui-se em uma forma de incentivo à aplicação de longo prazo, uma vez que a alíquota do IRPF reduz 5,0 pontos percentuais a cada dois anos em que a aplicação for mantida no plano, conforme tabela que veremos na página a seguir:

Dessa forma, a tributação regressiva pode ser adotada tanto nos planos VGBL como nos PGBL, sendo que neste último caso o benefício ?scal torna-se mais signi?cativo quanto maior for o tempo em que a pessoa mantiver os depósitos sem efetuar resgates. Nesse sistema de tributação, caso a pessoa efetue resgates até o quarto ano após o depósito, haverá uma perda tributária; se considerarmos o exemplo já mencionado do depósito de R$ 12.000,00 efetuado, gerando uma redução de 27,5%, ou seja, R$ 3.300,00, o mesmo valor poderia ser tributável em 35% até o segundo ano, ou em 30% após o segundo e até o quarto ano.

No entanto, após o quarto ano já começa a se apresentar algum benefício ?scal, o qual segue de forma crescente em relação ao tempo do depósito sem resgate, até ultrapassar 10 anos, quando ocorre a menor tributação, ou seja, 10%. Assim, nesse caso em particular, a economia de R$ 3.300,00 de IRPF no ano do depósito irá gerar uma tributação de apenas R$ 1.200,00, se resgatado após 10 anos de permanência no plano.

Somente esse aspecto gera uma redução de 17,5 pontos percentuais na alíquota do IRPF (27,5% – 10,0%), o que representa um benefício de 63,6%, devendo ser adicionados a isso, ainda, os rendimentos do período, os quais também serão tributados pela alíquota de 10% de IRPF. Portanto, tanto o valor do principal (depósito) quanto os rendimentos são classi?cados como tributáveis exclusivamente na fonte, sem que esses rendimentos sejam incluídos na tabela progressiva.

Para melhor entendimento, suponha-se que esse valor de R$ 12.000,00 depositado em um plano PGBL obtivesse um rendimento (já deduzidas as taxas de administração do plano) no valor de R$ 8.000,00 nesses mais de 10 anos e que tenha havido um único resgate no valor de R$ 20.000,00 – o que, pela sistemática da tributação regressiva, estaria incluída na alíquota de 10%, portanto, o IRRF seria de R$ 2.000,00 no total; considerando que no ato do depósito houve a economia de R$ 3.300,00 no IRPF, resultaria uma economia líquida de IRPF da ordem de R$ 1.300,00. Caso essa previdência privada fosse efetuada com a ?nalidade de uma aplicação ?nanceira, deveria ser adicionada ao rendimento de R$ 8.000,00 a economia líquida de IRPF de R$ 1.300,00.

Essa mesma aplicação, se efetuada em um fundo de renda ?xa pelo mesmo prazo e não em um plano PGBL, resultaria em uma tributação de IRRF de 15% sobre os R$ 8.000,00, o que implicaria em um pagamento de R$ 1.200,00; esse valor, quando comparado à economia líquida de IRPF de R$ 1.300,00 no PGBL, demonstra um benefício total da ordem de R$ 2.500,00, se considerado o plano PGBL como uma aplicação ?nanceira.

Vale mencionar que a tributação regressiva também vale para resgates por meio de saques parciais ou mesmo com recebimentos mensais a título de aposentadoria.

É muito importante destacar um ponto que a maioria das instituições ?nanceiras não explica a quem aplica em previdência privada, tanto no VGBL como no PGBL: a inclusão de bene?ciários, para ?ns de recebimento do valor depositado no caso de falecimento do aplicador, só é válida para a ocorrência antes da data preestabelecida para recebimento mensal da aposentadoria; em decorrência disso, muitos escolhem a idade de 45, 50 ou 55 anos.

Entretanto, se o aplicador alcançar essa data preestabelecida, passar a receber mensalmente a aposentadoria pela previdência privada e vier a falecer, todo o montante que ainda tiver no plano passará a pertencer à instituição de previdência privada, não havendo nada a ser recebido pelos bene?ciários incluídos no plano.

Para evitar tal ocorrência, o aplicador deve escolher aposentar-se com 99 anos, que é a idade máxima aceita por alguns planos e, dessa forma, poderá fazer saques parciais a cada 60 dias sem se aposentar. Caso o aplicador tenha optado por uma idade menor ele pode alterar se ainda não alcançou a idade escolhida e tenha começado a receber o benefício.

Se você gostou deste artigo, confira o eBook completo: imposto de renda pessoa física

2 comentários em “IRPF: Plano Gerador de Benefício Livre – PGBL”

Muito elucidativa sua publicação. PARABÉNS!!!

bem esclarecedor, obrigado meu nobre.